相続対策

近年、相続対策・事業承継対策という言葉をよく耳にするようになりました。「相続対策」については平成27年度相続税法改正で、相続税が課税される件数が増加したことに起因する部分もあるのではないでしょうか。また、2018年のデータによると亡くなられた方の遺族が相続税を払わなくてはいけない割合は、わずか9.6%という結果が出ています(令和4年公益財団法人生命保険文化センター)。つまり亡くなった方のご遺族の90%は、相続税が課税されていないということです。もう一つのデータでは、相続事件になるケースでは、相続財産が5000万円未満の場合が、全相続事件の75%に上っています。つまり、相続税を負担するほどの相続財産を所有していないからと、安心はできません。

相続対策の基本的な事項として、以下の3点をまずは押さえておいてください。実際の相続対策ではこのほかにも、注意しなくてはいけないことがあります。例えば亡くなった方の身の回りの世話を続けてきた方の寄与分に関して、どのように対策したら良いのか、前妻との間に設けた子どもへの相続はどうするかなどもあります。

法定相続人って誰?

人が亡くなったときに、亡くなった人の所有していた財産について、誰が相続する権利があるのかが法律で決められています。その人たちのことを「法定相続人」と呼びます。

相続対策を考えるときに、遺言書を作成するしないにかかわらず大事なことは、自分が亡くなった時に財産を受け取る権利のある人は誰なのかを理解しておくことが大切です。権利のある人を考慮せずに遺言書で遺産分割を決めてしまうと、争いが起こります。また遺言書が無い場合は遺族から「法律通りに分けてくれ」とか、「いや、親の面倒をみてきたのは私だから」などと、スムーズに協議が進まない場合がでてきます。

相続が発生したときに相続税が課税される場合、相続税が課税されない場合、どちらであっても相続に関する法律を理解し、対策を講じておかなければいけません。そこで、「法定相続人」とは誰なのかを理解していただいて、相続対策について考えてみます。

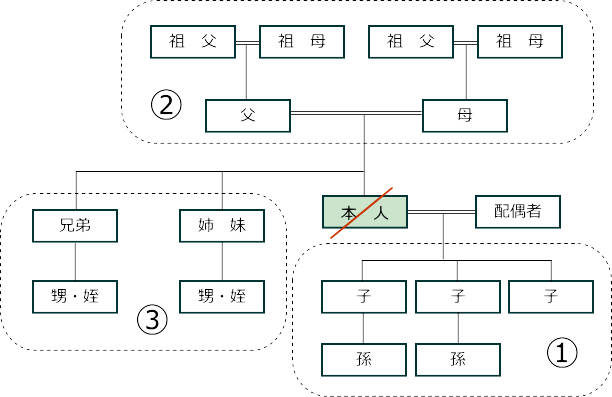

法定相続人図

上の図では「本人」という人が亡くなった場合の相続人を表しています。

◎配偶者は必ず相続人になります。

◎子が相続第1順位

①の枠でくくった「子」が相続人になります。配偶者と子がいれば相続人はこれ以上広がりません。子の中ですでに亡くなっていた場合でも孫がいれば、子と同じ扱いで相続人になります。

◎子や孫がいなければ直系尊属

②相続第2順位の枠でくくった人。つまり、配偶者と父母、父母がいなければ祖父母が相続人です。

◎子や孫も父母・祖父母もいなければ兄弟姉妹

③相続第3順位の枠でくくった兄弟姉妹が改めて相続人になります。兄弟姉妹の中ですでに亡くなっている人がいる場合は、その子(甥や姪)が兄弟と同じ扱いで相続人になります。

法定相続人と呼ばれる人は、①~③までの人たちのことです。ポイントは配偶者以外で①の該当者がいれば②、③は該当になりません。また子がいなく②の該当者がいれば、③は該当になりません。ときどき相談される中に、相続権の無い兄弟が相続を主張しているというものがありました。③に相続権が及ぶのは、①も②も満たされていない場合のみです。

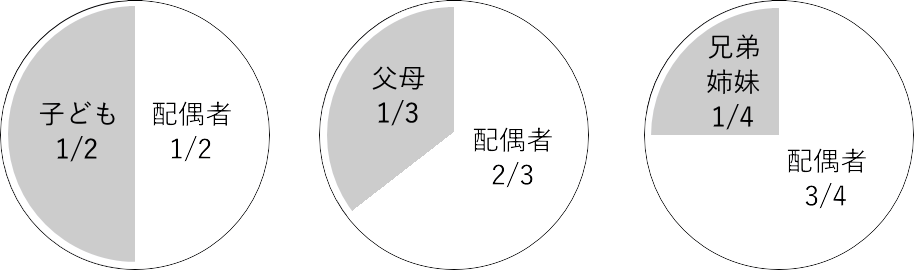

法定相続割合を理解しよう

前項では法定相続人について解説しましたが、さらに相続順位によって相続する割合も法律で定められています。これを「法定相続割合」と呼びます。しかし、法定相続割合は、相続税の計算上必要になる割合であって、必ずこの割合で相続しなければいけないわけではありません。詳細は「遺言書」のページで確認してください。

上図のように、相続財産は誰が相続しても平等に受取れるけるという訳ではありません。この法定相続割合を考慮せずに遺言書を作成した場合も、争いごとが起こることがあります。遺言書のページの解説にあるように、遺言書で遺産分割を指定した場合は、法定相続割合に拠らない分割が可能です。ただし、法定相続割合を侵すような分割が指定された場合には、相続権のある人から相続分の支払いを請求(遺留分損害額請求の申立)されることがありますので、覚えておいてください。

遺留分は法定相続割合の1/2で、これは支払いを拒むことはできません。(第3相続順位の相続人には遺留分はありません)

相続税の基礎控除を理解しよう

冒頭では、相続税を支払ったケースは全体の10%程度であると書きました。この理由としては相続税の基礎控除を理解して、相続対策を講じているのではないかと思われます。

相続が発生したときは、亡くなった方の所有していた財産、土地建物、現預金、投資信託、絵画、株券(有価証券)など、全ての財産の総額を計算します。そこから負債と葬祭費用等を差し引き正味相続財産を出します。この正味相続財産額が基礎控除額を下回った場合は、相続税は課税されません。

相続税の基礎控除額は以下の通りです。

基礎控除額=3,000万円+600万円×法定相続人の数配偶者の基礎控除額=1億6000万円

●相続税の軽減対策

相続税負担軽減の観点から行う相続対策も必要な対策です。この税金は、亡くなった人が負担するのではなく、遺産を受取った家族、親族が支払う税金です。被相続人は、できれば自分の財産は手つかずの状態で家族に渡してあげたいと思うのではないでしょうか。

具体的な方法としては生前贈与が挙げられます。教育資金の一括贈与や結婚・子育て資金の一括贈与、夫婦間の居住用不動産の贈与など非課税扱いの贈与のほか、贈与税の暦年課税非課税枠を利用した贈与があります。また、最近注目されている民事信託を活用した相続対策などもあります。

節税の方法はいくつかあります。よく言われるように、脱税は違法ですが節税は合法です。是非、相続税の軽減対策にも取り組んでいただきたいと思います。